目立たない・取り外し可能な

大人のマウスピース矯正

マウスピース矯正とは、 一人ひとりの歯に合わせて作製した透明に近いマウスピース型の矯正装置(アライナー)を歯に装着し、治療の段階に合わせて新しいアライナーに交換しながら徐々に歯を動かし、歯並びを矯正する治療です。

従来のワイヤー矯正とは違い、「透明なため目立ちにくく、 食事などの際、取り外しができる、少しずつ動かしていくので痛みが少ない」点が特徴です。

前歯が少しガタガタしている歯並びはもちろん、嚙み合わせの改善が必要な歯並びまで対応ができます。

この矯正はこんな方が対象です

- ご自分で管理がしっかりとできる方

- 歯並びが悪い方

- 前歯が出てる方

- 八重歯が気になる方

- 下の歯が上のはより前に出てる方

- 周囲に気付かれずに矯正したい人

- 食事や歯磨きを今まで通りしたい人

- 金属アレルギーがある人

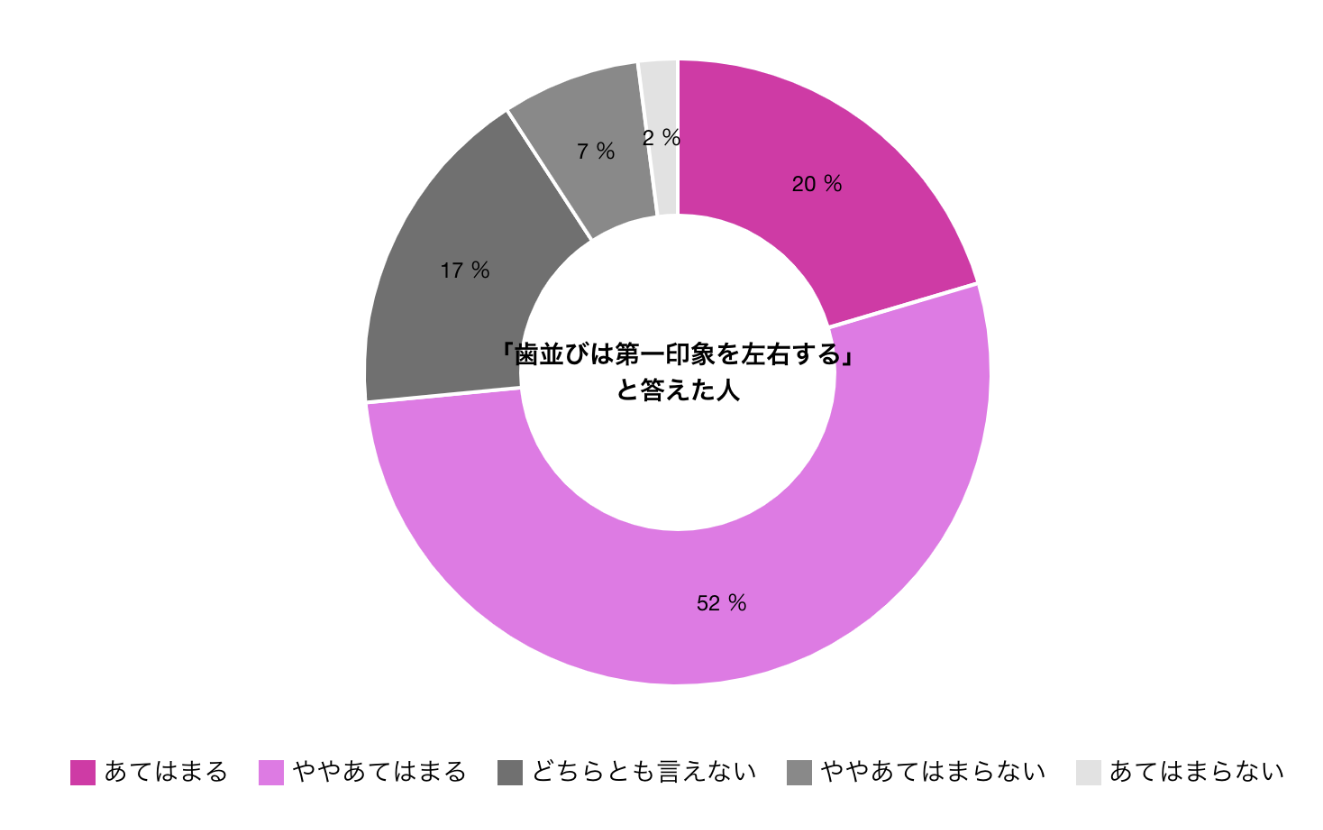

歯並びは第一印象を左右する?

全国の10~50代の男女計1,000名を対象に、『歯並びと矯正歯科治療』に関する意識調査が実施され、歯並びは第一印象を左右すると回答した人が合わせて72.6%にものぼり、近年における日本人の歯並びへの関心の高まりが浮き彫りになりました。

さらに、歯並びが美しいとよい結果が得られそうな人生における大切な場面で、62%が「お見合い」、53.7%が「入社試験の面接」と回答していることから、第一印象が重視されがちな場面で歯並びは美しい方がよいとの認識を持っている人が多いことが伺えます。

また、健康面では、「歯の咬み合わせが悪いことが原因で発症のリスクが高くなると思うお口まわりのトラブル」を問う質問において、その認知は、最も高い「顎関節症」でも56.8%、次いで「虫歯」54.7%、「歯周病」44.7%と、まだまだ不十分な結果となりました。

参考:(社団)日本臨床矯正歯科医会(2009/6実施)

対応できる歯並び

前歯が少しガタガタしている歯並びはもちろん、嚙み合わせの改善が必要な歯並びまで適用範囲に含まれます。

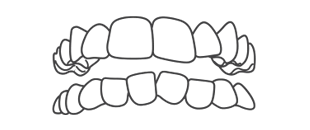

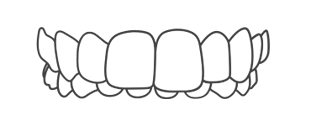

叢生(乱ぐい歯)

顎のサイズに対して歯が並ぶ十分なスペースがなく、重なってデコボコになっている状態。

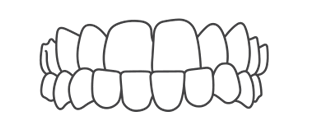

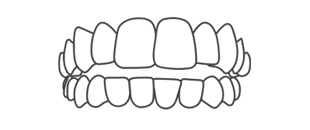

交叉咬合

顎のサイズに対して歯が並ぶ十分なスペースがなく、重なってデコボコになっている状態。

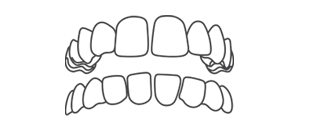

下顎前突(受け口)

上の前歯より下の前歯が前に出てしまっている状態。

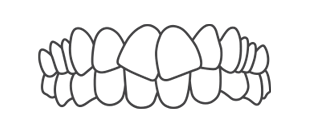

空隙歯列(すきっ歯)

歯と歯の間に大きな隙間がある状態。

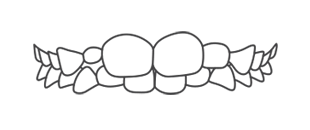

過蓋咬合

通常の咬み合わせよりも前歯が深く咬み込んでいる状態。

開咬

前歯だけが咬み合うことができない状態。

前歯の叢生

前歯だけが重なってデコボコになっている状態。

お子さまの歯

矯正治療が必要な歯並びである状態。

FEATURE

インビザラインの

4つの特徴

3Dスキャナーによる精密な型取り

お口の中の歯をカメラでなぞるようにスキャニングしながら3Dでの立体的なデータをその場で自動処理し一緒にそのデータを確認しながら、型取りできます。

従来の型取りとは違い、嘔吐反射を起こすことがほとんどなく、印象材が硬化するまで待つ必要もありません。型取りが苦手な方でもご安心ください。

また、データをすぐにコンピューター上に取り込むことが可能です。

理想の歯並びが

その場でシミュレーション確認

採取した3Dイメージの歯型データからシュミレーションソフトを使い、治療前からその途中、治療後のシミュレーションを確認し、問題点等を確認した上で治療に臨めます。

理想の歯並びは患者さまのモチベーションも向上が成功の近道だと考えます。一緒にがんばりましょう。

総合歯科だからできる

ワンストップ治療

もし矯正治療開始する前、矯正治療途中に保険治療などの処置が必要な場合も、他の歯科医院に通う事なく、ワンストップで治療することが出来ます。虫歯や歯周病、インプラントなど多岐に渡り診療可能です。

まだの方はぜひご検討ください。

日本矯正歯科学会認定医、

Invisalign公認

ファカルティ監修の治療計画

これまでの経験と患者様の各種データから導き出した最適な設計をして歯並びを改善します。当院ではインビザライン社公認の、選出された講師による設計を行っています。

当院の矯正に必要な設備

上下顎の骨の位置や傾斜、歯列の傾斜や咬合関係、唇の位置やバランスなど、患者様の咬合状態が評価され、異常な骨格的特徴や歯列の問題が明らかにし、正確な診断と治療計画に役立てます。

歯科用CTは、歯や顎骨だけでなく神経や血管といったほかの組織も立体的に確認でき、より正確な診断が可能です。親知らずの抜歯やインプラント手術、矯正治療には欠かせない機材です。

口腔内3Dスキャナーでお口の中をスキャンすることで、瞬時に3Dデータを作成できます。この3Dデータを用いて、歯並びや咬み合わせをその場で確認し、矯正後の歯並びシミュレーションをすることが可能です。

EXAMPLE

矯正治療例

FLOW

矯正治療の流れ

-

無料カウンセリング

患者さまのお悩み、治療のご要望を伺い、3Dスキャナーを用いて歯型のスキャニングし、3Dデータを作成していきます。

このデータを用いて、治療後の歯並びのイメージを患者様と一緒にモニターにて簡易的なシミュレーションすることができます。 -

精密診断

3Dスキャナーを用いた歯型のスキャニングだけではなく、レントゲンや3DCTで撮影し、精密な審査・診断をしていきます。

-

シミュレーション、治療計画の作成・ご説明

精密ま審査・診断をもとに最終的なシミュレーションを作製し、説明しいてまいります。また、費用もあわせて患者さまにお伝えします。

ご納得いただけた時点で治療を開始となりますが、治療に関するお悩みやご要望などがあれば遠慮なくおっしゃってください。 -

マウスピース完成と治療スタート

3Dデータをもとにマウスピースを制作し完了したところで、インビザライン矯正の正しい進め方やお手入れ方法のアドバイスもさせていただきます。

また、1〜3ヶ月に一度、ご来院頂き、噛み合わせの確認や調整をしていきます。 -

治療完了・保定

歯がきれいに並び終えたら、保定期間に入ります。

インビザライン矯正の場合は、保定装置もマウスピース型がほとんどです。取り外しが可能な分、装着しなければ効果はありませんのでお気をつけください。 保定期間は、基本的に2〜3年です。その間にも虫歯や歯周病予防のために、定期検診を必ず受けるようにしてください。

COST

矯正費用

矯正相談・検査・診断料

| 矯正相談 | 3,500円 |

|---|---|

| パノラマレントゲン・歯周病検査含む | |

| 基本検査 | 33,000円 |

| レントゲン写真、口の中の模型、顎の位置の測定、顔や口の中の写真を撮ります。 | |

| 顎運動検査 | 22,000円 |

| 顎の関節の状態を詳しく検査をします。顎関節症や体のバランスを調べることができます。 |

以上の検査をし、それをもとに治療計画(治療期間、使用する装置、費用等)を決定し、ご説明致します。

治療費(矯正料金)

| インビザライン | 990,000円 |

|---|---|

| インビザライン(部分) | 550,000円 |

| 調整料(毎回来院時) | 6,600円 |

| 保定装置料 | 上下顎 66,000円 リテーナー(再製) 上下顎 44,000円 |

歯の抜去、正治療期間中に生じたむし歯などに対する治療費は上記に含まれません。

オプション

| インプラント矯正(スクリュータイプ) | +1本 33,000円 |

|---|---|

| インプラント矯正(プレートタイプ) | +1本 110,000円 |

| カリエール ディスタライザー | 110,000円 |

※上記の費用は税込です。

© AKABANE CREA DENTAL CLINIC.